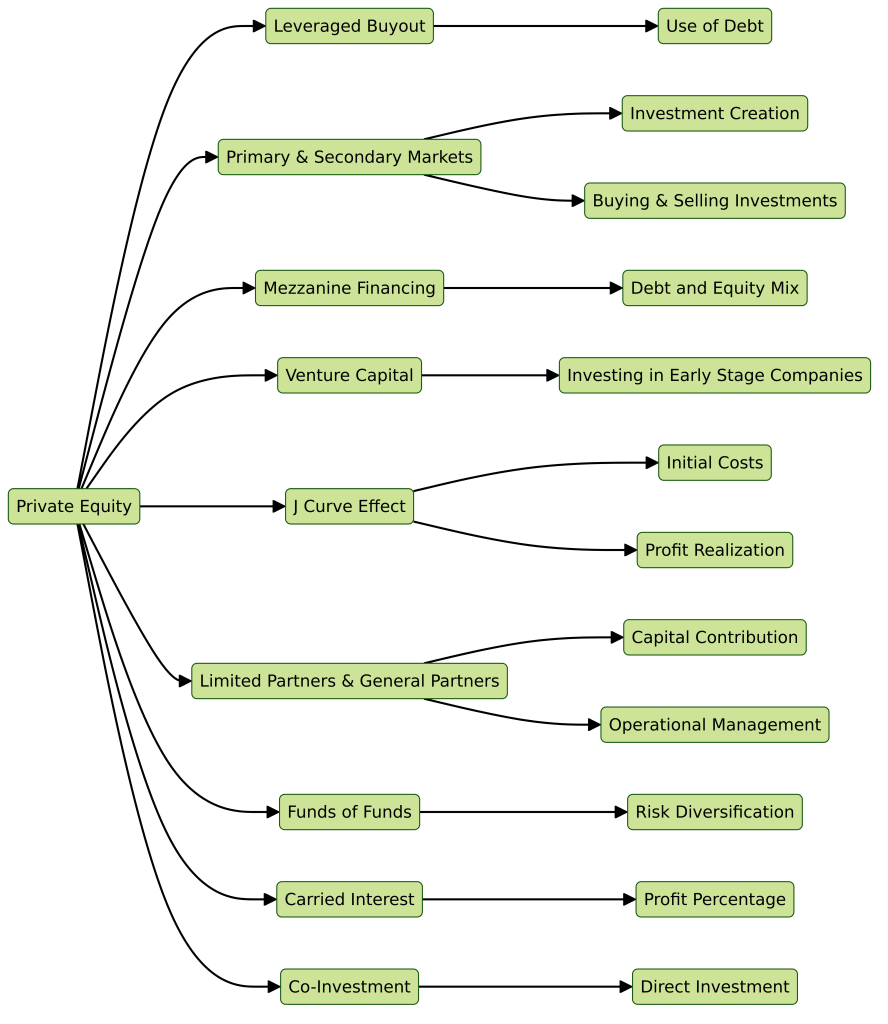

El sector del capital privado, o private equity, puede parecer un laberinto de jerga y conceptos complejos para aquellos que se acercan por primera vez. Sin embargo, entender sus términos básicos es el primer paso para desmitificar este mundo y reconocer las oportunidades que ofrece. Vamos a explicar de manera clara y sencilla diez términos esenciales del capital privado, facilitando así el camino para los que se acercan por primera vez a este sector.

Capital Privado: Una Visión General

El capital privado se refiere a inversiones en compañías que no cotizan en bolsa, lo cual requiere de un acceso especial a través de firmas de capital privado. Estas firmas o compañías tienen la capacidad de invertir en oportunidades únicas no disponibles para el público general, generando potencialmente altos retornos para sus inversores.

Terminología Esencial del Capital Privado

1. Compra Apalancada (Leveraged Buyout)

Este término describe la adquisición de una empresa utilizando una cantidad significativa de financiamiento por deuda para maximizar los retornos. La estructura permite a los inversores obtener control de una empresa con una inversión de capital relativamente pequeña, utilizando el apalancamiento para aumentar las ganancias potenciales.

2. Mercado Secundario (Secondaries)

El mercado secundario ofrece a los inversores una plataforma para comprar y vender participaciones en inversiones de capital privado antes de su madurez. Esto permite a los inversores gestionar su liquidez y exposición al riesgo de forma más flexible.

3. Financiamiento Mezzanine

Situado entre la deuda tradicional y el capital propio, el financiamiento mezzanine ofrece una mezcla de deuda y equity, permitiendo a los inversores beneficiarse de las ventajas de ambos. Este tipo de financiamiento es particularmente útil para las empresas en etapas de crecimiento que necesitan capital sin querer diluir demasiado su propiedad.

4. Capital Riesgo (Venture Capital)

El capital riesgo es vital para startups y empresas en etapas tempranas con un alto potencial de crecimiento. A través de esta vía, los inversores aportan capital a cambio de una participación en la empresa, esperando obtener un retorno significativo a medida que la empresa se expande.

5. Efecto Curva J (J Curve Effect)

Este efecto describe la trayectoria típica de los retornos en el capital privado, donde inicialmente puede haber una disminución en el valor del fondo debido a los costos iniciales y las inversiones, seguido de un crecimiento significativo a medida que las inversiones maduran.

6. Socios Limitados (Limited Partners) y Socios Generales (General Partners)

Los socios limitados son los inversores que aportan capital al fondo, mientras que los socios generales son responsables de la gestión diaria del fondo, incluyendo la selección y gestión de las inversiones. La relación entre ambos es crucial para el éxito de las inversiones en capital privado.

7. Fondo de Fondos (Fund of Funds)

Un fondo de fondos invierte en una variedad de fondos de capital privado, ofreciendo a los inversores una diversificación más amplia y exposición a múltiples estrategias y mercados.

8. Intereses Llevados (Carried Interest)

Los intereses llevados representan la participación en las ganancias que recibe el socio general, generalmente un 20%, incentivando a la firma de capital privado a maximizar el rendimiento de las inversiones.

9. Co-inversiones

Las co-inversiones permiten a los socios limitados invertir directamente en una empresa junto con la firma de capital privado, proporcionando una vía para una mayor exposición a inversiones específicas.

La comprensión de estos términos no solo facilita la navegación por el mundo del capital privado, sino que también abre puertas a oportunidades de inversión y carreras en este sector dinámico y potencialmente lucrativo. Con este conocimiento base, los interesados pueden profundizar en cada concepto y explorar cómo participar activamente en el capital privado.